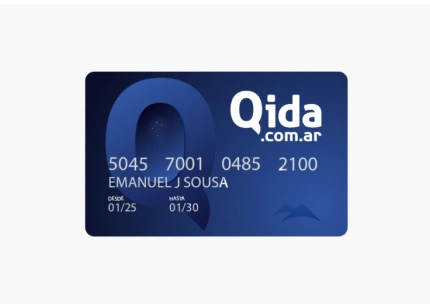

Qida es una empresa de préstamos e tarjetas online para argentinos, pero amplió su gama de productos y hoy también ofrece una tarjeta de crédito de marca propia.

¿Pero sabés qué significa eso?

Las tarjetas de marca propia, también llamadas “Private Label”, son emitidas por la propia empresa, sin la ayuda de una red como Visa o Mastercard, por ejemplo.

La funcionalidad de esta tarjeta es prácticamente igual a la de las tarjetas de crédito tradicionales, por lo que tiene límite para compras, permite pagar en cuotas y hasta tener tarjetas adicionales para familiares y personas de confianza.

Sin embargo, la forma de usarla es un poco diferente, por eso te vamos a explicar todos los detalles para que puedas descubrir si vale la pena para tu perfil.

¿Cómo puedo usar la tarjeta Qida?

Este tipo de tarjeta sirve para compras en tiendas asociadas a Qida, pero no está restringida a pocas opciones porque la lista de establecimientos que aceptan la tarjeta Qida es grande y abarca muchas categorías.

A diferencia de la mayoría de las tarjetas de marca propia, la Qida no es solo para una red de tiendas, sino que hay decenas de opciones.

Después de solicitar la tarjeta de crédito Qida, tendrás acceso a la app que lista todas las tiendas presentes en cada ciudad y encontrarás principalmente los siguientes sectores:

- Ropa y calzado

- Construcción y decoración

- Automotor

- Alimentación/Supermercados

- Belleza y estética

- Farmacia Además de esta lista, hay otras categorías variadas como pago de servicios e impuestos, por ejemplo.

¿Cuáles son los beneficios de la tarjeta de crédito Qida?

- Permite el pago en cuotas en las tiendas participantes

- Sin costos adicionales o tasas de mantenimiento por 12 meses

- Hasta 3 tarjetas adicionales

- Los que tienen la tarjeta Qida pueden obtener un límite de crédito adicional para préstamos personales 100% online

- Envío gratuito a tu domicilio, no necesitas ir a una agencia

- Requisitos básicos para solicitar

¿Cuál es el límite de la tarjeta Qida?

No podemos decir cuál será el valor inicial de tu tarjeta de crédito porque eso depende de la evaluación de la institución y es personalizado.

A pesar de que no se requiere un ingreso alto para solicitar esta tarjeta de crédito, como todo producto financiero también depende de un análisis para la aprobación. Inmediatamente después de solicitar la tarjeta Qida, podrás ver cuál será el límite de compras disponible.

Recordá usar la app para gestionar saldos y límites.

Puntos de atención

A pesar de tener un catálogo enorme de tiendas que aceptan esta tarjeta, sigue siendo una tarjeta de marca propia, por lo que tiene limitaciones de uso. Además, las tarjetas tradicionales están asociadas a una red y normalmente ofrecen beneficios extras por su cuenta; en este caso, no tendrás esa cobertura.

Si estás buscando una tarjeta para usar en el exterior y en tiendas online, esta tarjeta de crédito no te servirá.

A pesar de eso, es económica porque aunque no la uses, tendrás 12 meses totalmente libres de tasas y cargos por anualidad o costos administrativos.

¿Tarjeta de crédito Qida es buena?

¡Eso depende de tu propia evaluación! Si tenés hábitos de consumo frecuente y estás familiarizado con las tiendas asociadas, esta será una excelente herramienta de pagos.

Además, podés usarla para acceder a otras ventajas, como promociones en los establecimientos. Además, tener una opción más para hacer compras puede ser útil para ahorrar el límite de otras tarjetas de crédito, si tenés.

Como no tiene costos por un año, podés probarla en ese tiempo sin gastar nada extra por eso.

Permanecerás en el mismo sítio web.